„In dieser Welt gibt es nichts, was sicher ist, außer dem Tod und den Steuern“. Dieser Satz von Benjamin Franklin1 stammt aus dem Jahre 1789 und 300 Jahre später ist die Aussage unverändert aktuell, nur mit dem Unterschied, dass die Steuerlast heutzutage höher denn je sind.

Mit zunehmenden Staatsverschuldungen scheint es daher aussichtslos, dass sich an der drückenden Steuerlast etwas zum positiven wendet. Machen wir zunächst einmal einen historischen Rückblick über die Entwicklung des Steueraufkommen auf Einkommen im DACH-Raum (Deutschland, Österreich, Schweiz) um die Entwicklung und markante länderspezifische Unterschiede transparenter zu machen.

Inhaltsverzeichnis

Historische Entwicklung der Steuerlast

Die Unterschiede im Einkommenssteueraufkommen zwischen Deutschland, Österreich und der Schweiz im Zeitraum ab den 1950er Jahren bis heute lassen sich auf verschiedene Faktoren zurückführen, darunter wirtschaftliche Leistung, Steuerpolitik und -systeme sowie demografische Entwicklungen. Im folgenden wird ein allgemeiner Überblick über die Entwicklungen gemacht, wobei neben den Steuern auch die gesetzlichen Beiträge zur Sozialversicherung in das Thema eingeschlossen werden.

Entwicklung und Struktur Steuern und gesetzliche Sozialversicherungen im DACH-Raum

Einkommensteuern und gesetzliche Sozialversicherungen in Deutschland

Deutschland erlebte ein starkes Wirtschaftswachstum im Zeitraum des Wirtschaftswunders nach dem Zweiten Weltkrieg, was zu einem entsprechenden Anstieg der Steuerlast führte. Als größte Volkswirtschaft in Europa hat Deutschland ein breit gefächertes Steueraufkommen, das von einer starken Industriebasis und einem umfangreichen Dienstleistungssektor getragen wird.

Das Steuersystem hat eine progressive Ausrichtung (Steuersätze steigen mit der Höhe des Einkommens), die Steuerlast ist im internationalen Vergleich relativ hoch, insbesondere die Einkommensteuer.

Die Sozialversicherungsbeiträge tragen ebenfalls erheblich zum Steueraufkommen bei. Der Gesamtsozialversicherungsbeitrag (Kranken-, Pflege-, Renten- und Arbeitslosenversicherung), den sich Dienstnehmer und Dienstgeber meist zu gleichen Teilen teilen, macht um die 40 % des Bruttoeinkommens aus.

Einkommensteuern und gesetzliche Sozialversicherungen in Österreich

Österreich folgte einem ähnlichen Wachstumspfad wie Deutschland, allerdings auf einer kleineren wirtschaftlichen Skala. Das Land profitierte ebenfalls von einem „Wirtschaftswunder“ und hat ein starkes Steueraufkommen, das insbesondere durch Einkommensteuer und Umsatzsteuer geprägt ist. Österreichs Wirtschaftsstruktur mit einem starken öffentlichen Sektor hat auch zu einem relativ hohen Anteil von Steuern und Abgaben am BIP beigetragen.

Wie in Deutschland besteht ein progressives Steueraufkommen und die Steuerlast ist im internationalen Vergleich ebenfalls sehr hoch. Der Gesamtsozialversicherungsbeitrag liegt bei rund 39,60 % des Bruttoeinkommens, wobei der Dienstgeber ca. 21,48% und der Dienstnehmer ca. 18,12% trägt. Es gibt keine Beitragsbemessungsgrenzen in der gleichen Weise wie in Deutschland, aber zumindest gibt es Höchstbeitragsgrundlagen.

Das renommierte Hayek-Institut kommt bezüglich Österreich auf ähnliche Zahlen und ermittelt jährlich den sogenannten Steuerstopptag, der aktuell auf den 15. August 2024 fällt. So lange muss ein durchschnittlicher österreichischer Steuerzahler Einkommen erzielen, um alle staatlichen Abgaben in Österreich bezahlen zu können!

Du möchtest passives Einkommen mit Immobilien erwirtschaften? KLICKE HIER und hole dir die beste Schritt für Schritt Anleitung die es derzeit gibt!

Einkommensteuern und gesetzliche Sozialversicherungen in der Schweiz

Die Schweiz zeichnet sich durch eine sehr stabile Wirtschaft, ein hohes Pro-Kopf-Einkommen und eine starke internationale Ausrichtung aus. Die Steuerlast ist durch relativ niedrige Steuersätze, besonders für Unternehmen und Kapitalerträge und einen starken Fokus auf direkte Steuern, geprägt. Die föderale Struktur mit kantonalen Steuersystemen führt zu einer großen Vielfalt in der Steuerlandschaft.

Die Schweiz bietet im Vergleich niedrigere Steuersätze und eine hohe Autonomie der Kantone in der Festlegung ihrer Steuersätze. Die niedrige Steuerlast hat das Land zu einem attraktiven Standort für internationale Unternehmen und wohlhabende Individuen gemacht.

Die gesetzliches Sozialversicherung (Alters- und Hinterlassenenversicherung, Invalidenversicherung, Erwerbsersatzordnung, Arbeitslosenversicherung, Pensionskasse) beträgt insgesamt zwischen 19,75 % und 30,75 % (je nach Plan und Alter variiert Pensionskasse zwischen 7-18% des versicherten Lohns). Selbst die Höchstbeiträge der gesetzlichen Sozialversicherung liegen damit deutlich unter jenen der beiden Nachbarländer Deutschland und Österreich.

Bei einem exemplarischen Bruttomonatsgehalt von € 4.000,00 ergeben sich nachstehende Sozialversicherungsvergleichswerte in der nachstehenden Tabelle. Die Werte wurden näherungsweise ermittelt, spezifische Abzüge oder individuelle Zusatzbeiträge wurden nicht berücksichtigt, aus Vergleichszwecken wurde nur die €-Währung verwendet:

| Bruttogehalt p.m. | SV-Beitrag | Deutschland | Österreich | Schweiz |

| € 4.000 | Arbeitnehmer | € 800 | € 725 | € 455 |

| € 4.000 | Arbeitgeber | € 800 | € 860 | € 411 |

| € 4.000 | Gesamt | € 1.600 | € 1.585 | € 866 |

Ein Blick über den Tellerrand: Aktueller internationaler Vergleich Steuern und gesetzliche Sozialversicherung

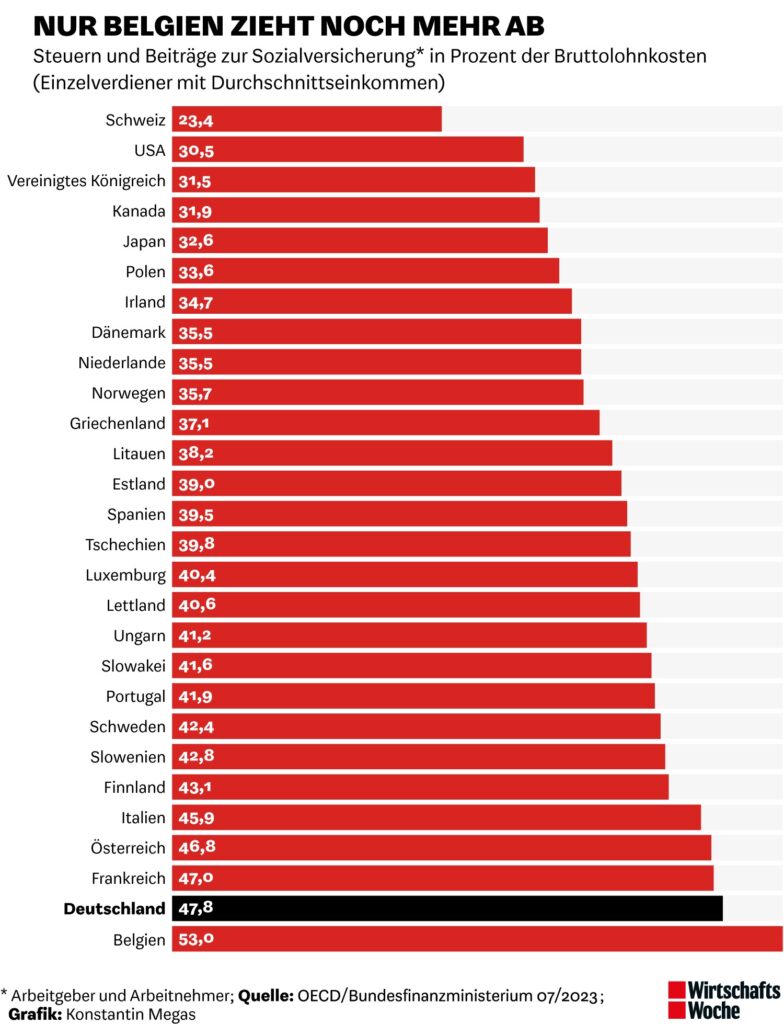

Wie groß die Unterschiede international tatsächlich sind, illustriert ein Europa-Vergleich aus 07-2023 im Auftrag der OECD und des deutschen Bundesfinanzministeriums, welche die „Wirtschaftswoche“ vor kurzem veröffentlichte. Im Vergleich wurden nicht nur die jeweiligen nationalen Einkommenssteuer-Durchschnittswerte, sondern ebenfalls auch die gesetzlichen Sozialversicherungsbeiträge von Dienstnehmern und Dienstgebern berücksichtigt.

Bei der Zusammensetzung der Ergebnisse ist es wichtig zu wissen, dass die Einkommenssteuer-Tarife vom Bruttoeinkommen abzüglich der gesetzlichen Sozialversicherungen eingehoben werden.

Dass die Schweiz im DACH-Raum die niedrigste Steuerlast hat, darauf wurde bereits verwiesen. Sie ist aber auch im internationalen Vergleich ein positiver Vorreiter für niedrige Steuerabgaben.

Der Zahlenvergleich zwischen den 3 DACH-Ländern lässt staunen. In der Schweiz zahlt man 23,4 % Steuern und Sozialversicherung auf ein Durchschnittseinkommen. Auf Basis des gleichen Berechnungsmodelles ist der prozentuelle Anteil von Steuern und gesetzlicher Sozialversicherung an den Bruttolohnkosten in Österreich (46,8 %) und Deutschland (47,8 %) mehr als doppelt so hoch!

Wenn man die abgabenmäßig in Deutschland und Österreich begünstigen Niedrigeinkommen unberücksichtigt und nur das Steueraufkommen für mittlere und höhere Einkommen vergleicht, dann wären die Unterschiede noch größer.

Small is beautiful – zumindest bei Steuern und Schulden!

Seit den 1950er Jahren sind in allen drei Ländern die Steuerquoten (Steueraufkommen im Verhältnis zum BIP) tendenziell gestiegen, was auf das Wachstum der Staatsausgaben, insbesondere im Sozialbereich, zurückzuführen ist.

Trotz ähnlicher Entwicklungen in der Nachkriegszeit hat jedes der 3 Länder aufgrund der jeweiligen wirtschaftlichen Bedingungen, politischen Entscheidungen und sozialen Bedürfnissen eigene steuerpolitische Richtungen eingeschlagen. Die Unterschiede in der Steuerlast und in den Steuersystemen zwischen Deutschland, Österreich und der Schweiz sind ein Spiegelbild .

Wenn man einen Zusammenhang zwischen niedriger Steuerlast und einer hohen Staatsverschuldung finden will, dann wird man im DACH-Vergleich keine schlüssige Erklärung finden. Die Staatsverschuldung der Schweiz betrug 2021 knapp 20 % des BIP, wohingegen die Verschuldung in Deutschland im selben Jahr nahezu 69 % und in Österreich sogar über 95 % betrug. Im Vergleich mit Österreich und Deutschland brilliert die Schweiz also mit halb so hohen Steuersätzen und einer Staatsverschuldung in % des BIP, die nur einen Bruchteil der beiden Nachbarländer beträgt.

Zwar hat die Schweiz hinsichtlich Vermögensveranlagungen eine internationale Sonderstellung und beherbergt nationale Industrieunternehmen mit globaler Bedeutung (Chemie, Pharma, Nahrungsmittel, Maschinen, Metall, Befestigungstechnik, Uhren, Software, Mischkonzerne, etc.). Dabei hat das Land keine bedeutenden Rohstoffe und auch keine eigene Automobilindustrie mit Rang wie sie der große Nachbar Deutschland (noch) vorweisen kann. Die Schweiz hat ihre wirtschaftspolitischen Hausaufgaben offensichtlich besser gemacht haben als seine Nachbarländer Deutschland und Österreich.

Bezeichnend ist die selbstkritische Haltung innerhalb der Schweiz, als im Frühjahr 2024 eine Volksinitiative für eine Erhöhung der AHV-Rente (Alters- und Hinterlassenen-Rente) von 12 auf 13 jährlichen Zahlungen2 entschied. Dass die Schweiz kurzfristig beim Pro-Kopf-Wachstum im internationalen Ranking zurückfiel, hat gleich zu ökonomischen Misstönen geführt, weil man den Status als fiskalischer Musterschüler gefährdet sieht, obwohl das Land weiterhin stärker als die Nachbarstaaten wächst, trotz „hartem“ Franken Exportwachstum vorweist und weltweit eine der höchsten Start-up-Dichten vorweist!

Herausforderungen und Sachzwänge

So wünschenswert deutliche Reduzierungen der Steuerlast für Unternehmen und Bürger in Deutschland und Österreich auch wären, so unrealistisch ist es, dass ein niedriger Steuerlevel wie in der Schweiz mittelfristig erreichbar ist. Betrachten wir dazu die Situation näher, welche Aspekte stehen in einer engen Wechselbeziehung zu Steuern?

Kein Wirtschaftswachstum ohne Optimismus

Steuersenkungen erhöhen das verfügbare Einkommen für Haushalte und Unternehmen, was konsum- und investitionsfördernd wirkt. Die Erzielung eines erhöhten Wirtschaftswachstums könnte Ziel und Folge von Steuersenkungen sein. Zwangsläufig entsteht daraus auch ein erhöhtes Steuereinkommen, es ist jedoch fraglich ob beziehungsweise bis wann der zunächst eintretende Rückgang an Steueraufkommen für das Bundesfinanzministerium amortisiert würde. Dass das auf längere Zeit nicht zu schaffen ist, dafür sprechen 2 wichtige Gründe:

- Der allgemeine Wohlstand ist in Deutschland und Österreich noch immer relativ hoch. Die Krisen der letzten Jahre (Corona, Inflation, etc.) wurden großzügig in Form von staatlichen (man könnte auch sagen „stattlichen“) finanziellen Unterstützungen in Form von Sonder-, Ausgleichszahlungen, Energieboni u.v.m. abgefedert. Konsum und Investitionen blieben auf relativ hohem Niveau, ein nennenswerter Rückstau besteht somit nicht.

- Die Zukunftseinschätzung der Österreicher fällt zwar nicht so negativ aus, wie dies seit geraumer Zeit in Deutschland der Fall ist. Dennoch sind die Zeiten eines vorbehaltlosen Optimismus bis auf weiteres stark eingeschränkt. Der Krieg in der Ukraine und im Nahen Osten sowie zahlreiche internationale Krisensituationen und die Verschiebung der wirtschaftlichen und politischen Machtverhältnisse zu Ungunsten Europas, erzeugen eine gedämpfte Stimmung.

In Deutschland und Österreich wurde für 2024 und 2025 durch eine Reihen von Maßnahmen zumindest eine Steuererleichterung erzielt, welche die in der jüngsten Zeit gestiegenen Energiepreise und Lebenshaltungskosten etwas kompensieren sollten. So wurde in Deutschland der Grundfreibetrag erhöht und der Spitzensteuersatz von 42 % beginnt nunmehr erst bei einem zu versteuernden Einkommen von € 66.741. In Österreich wird der sogenannte Klimabonus auch 2024 in gestaffelter Höhe von € 145 – € 290 p. a. ausgezahlt (typischerweise als Ausgleich dafür, dass einem der Finanzminister zuvor für eine CO2 Steuer kräftig zur Kasse bittet!).

Die richtigen Arbeitsanreize schaffen

Geringere Steuerlasten können die Arbeitsanreize erhöhen, indem sie die Nettoeinkommen verbessern und die Teilnahme am Arbeitsmarkt fördern. Eine Senkung der Lohnsteuer wäre ein Beitrag, den Faktor „Arbeit“ zu entlasten. Davon würden nicht nur die Arbeiter und Angestellten, sondern auch der Konsument profitieren, weil die Unternehmer wieder imstande wären, Produkte und Dienstleistungen zu attraktiveren (niedrigeren) Preisen anbieten zu können.

Parallel zu Steuerentlastungen müssten natürlich auch soziale Anreizsysteme hinterfragt und angepasst werden. Es ist nicht zu leugnen, dass es für relativ viele Menschen nicht besonders attraktiv ist, bei einer anstrengenden Vollbeschäftigung vielleicht nur € 200,00 mehr zu verdienen, als mit einem staatlichen Arbeitsloseneinkommen oder sonstiger Sozialhilfe.

Neben Steuersenkungen wäre es wohl unvermeidlich, die Arbeitsloseneinkommen für erwerbsfähige Menschen etwas unattraktiver zu gestalten, auch wenn das eine unpopuläre Maßnahmen für Politiker, die nach Mehrheiten für die jeweils nächste Wahl schielen, ist. Nebenbei bemerkt: Hohe Steuern sind natürlich auch ein Animo, berufliche Tätigkeiten unversteuert durchzuführen („Schwarzarbeit“), da entgeht dem Staat wohl einiges.

Es müssten also Maßnahmen gesetzt werden, um in der Bevölkerung ein Bewusstsein zu erzielen, „dass sich Arbeit wieder mehr lohnt“. Letztendlich führt es zu einem „turnover“-Effekt, bei dem trotz Steuersenkungen die Steuereinnahmen insgesamt steigen und damit Sozialleistungen aufrecht erhalten werden können bzw. die inzwischen sehr hohe Staatsverschuldung wieder abgebaut werden kann.

Ein mittelbarer Arbeitsanreiz kann auch darin bestehen, die Hemmschwellen für Investitionen in das Eigenheim abzubauen, wie das aktuell in Österreich durch den Entfall der Grundbuch-eintragungsgebühr und der Pfandeintragungsgebühr bei Krediten der Fall ist. Eine Investition in das Eigenheim ist in den meisten Fällen aus Finanzierungsgründen des Immobilienprojektes als auch zur Fortführung eines gewissen Lebensstandards mit dem Streben nach einem höheren Einkommen verbunden – und das ist ein Anreiz mehr oder höher qualifizierte Arbeit zu leisten.

Ohne Reformen droht Deutschland und Österreich der Staatsbankrott

Ohne entsprechende Ausgabenkürzungen können Steuersenkungen die Haushaltsdefizite vergrößern und zu einer höheren Staatsverschuldung führen, was langfristige fiskalische Nachhaltigkeitsrisiken birgt.

Mit Ausgabenkürzungen des Staates sind ja nicht nur Sozialleistungen gemeint, sondern auch der Betrieb der öffentlichen Gebietskörperschaften Bund, Länder und Gemeinden. Das Thema Reform wird in Deutschland und Österreich seit Jahrzehnten diskutiert, die Bürokratie ist in diesem Zeitraum nicht kleiner, sondern noch monströser geworden als sie ohnehin schon war.

Während die Unternehmen der Realwirtschaft – also die Privatunternehmen, die sich in Wettbewerbsmärkten behaupten müssen – ständig an Innovation und Effizienz arbeiten (müssen), hat man sich im öffentlichen Dienst diesen Entwicklungen bis dato „erfolgreich“ gegenüber verweigert.

Eine kleine Republik wie Österreich, die sich 9 kleine Bundesländer mit jeweils eigenen Landesregierungen leistet, ist überbürokratisiert und die öffentlichen Verwaltungsebenen sind veränderungsresistent und reformunwillig, obwohl dies spätestens seit dem EU-Beitritt zwingend notwendig gewesen wäre.

In Deutschland wurden in den letzten Jahren Anreize gesetzt, die dazu führten, dass das Land jährlich hunderttausende Wirtschaftsmigranten anzieht und immer mehr Leistungsträger mit dem Abwandern liebäugeln.

Man leistet sich einen stark umverteilenden Sozialstaat, der Besserverdiener überdurchschnittlich belastet und Niedrigeinkommen subventioniert. Das kam auch in einem Gespräch, dass die „Wirtschaftswoche“ im Jänner 2024 mit dem Ökonomen Bernd Raffelhüschen geführt hatte klar zum Ausdruck, er meinte dazu: „Unterdurchschnittlich qualifizierte Zuwanderer senken den Durchschnitt, die über-durchschnittlich Verdienenden müssen die unterdurchschnittlich Verdienenden noch stärker subventionieren. Am Ende kommt raus, dass selbst im optimistischsten Szenario, in dem jährlich auch noch 100.000 Softwareingenieure und Mechatroniker einwandern, der Effekt der Zuwanderung auf die Sozialsysteme im besten Fall neutral wäre. Das ergibt keine Reduzierung der Steuerlast, es heißt nur, dass Sie nicht noch stärker strapaziert werden, als es ohnehin schon der Fall ist.

Die beschriebene Umverteilung in Deutschland und Österreich ergibt dann natürlich eine hohe Steuerlast für Unternehmen und Beschäftigte. Es ist notwendig, dass eine Umkehr von diesem System noch erfolgt, bevor man feststellen muss, dass Schuldentilgung und laufende Ausgaben nicht mehr finanzierbar sind und aus der Rezession in Deutschland und Österreich ein nachhaltiger wirtschaftlicher Abstieg entsteht. Das gesellschaftspolitische Damokles-Schwert durch Verlust der internationalen Wettbewerbsfähigkeit sollte dazu führen, dass seitens der Politik in Deutschland und Österreich wieder Anreize für Unternehmertum, Innovationsfähigkeit und Leistungsbereitschaft geschaffen werden und die Staaten nach jahrzehntelangen Auswüchsen des öffentlichen Dienstes endlich Reformbereitschaft und eine Verschlankung der Bürokratie durchführen.

Und was bedeutet das nun für Dich?

Wenn Du nicht in der Schweiz lebst und die Vorteile einer niedrigen Steuerlast geniest, hast Du jetzt mehrere alternative Möglichkeiten, wie Du in Deutschland und Österreich mit den beschriebenen Rahmenbedingungen umgehen kannst:

- Du wechselst die Steuerklasse, das ist in Deutschland und in Österreich einmal pro Jahr möglich. Je nach Deiner familiären Situation bis Du nämlich einer Steuerklasse zugeordnet. Familien und Kinder oder Alleinerziehender werden dadurch weniger belastet als alleinstehende Einkommensbezieher. Du kannst Dir also auch mit der richtigen Steuerklasse mehr Netto vom Brutto beziehen, insbesondere als Verheiratete(r).

- Erstelle jährlich Deine Steuererklärung bzw. Deinen Arbeitnehmerausgleich um vom Finanzamt zu viel bezahlte Einkommensteuer zurück zu erhalten. Wenn Du entsprechende Werbungskosten und außergewöhnliche Belastungen bestreiten musstest, dann wirkt sich das auf die höhe des sogenannten „Lohnsteuerausgleichs“ positiv aus und erhöht die Gutschrift, die Dir das Finanzamt nach Überprüfung Deiner Einreichungen überweist. Sei dabei korrekt und ehrlich, das Finanzamt ist sehr akribisch bei der Kontrolle der eingebrachten Daten und lässt sich die Steuereinnahmen nicht durch zweifelhafte oder unrichtige Angaben schmälern!

- Prüfe Faktoren, die Einfluss auf die Höhe Deiner Steuern und Sozialversicherungsbeiträge haben: Zu Gehaltserhöhungen, die Deine Einkommenssteuer progressiv erhöhen, gibt es eventuell Alternativen in geldwerten Vorteilen, die geringer besteuert werden. Eine Überprüfung des bisherigen Lohnsteuerfreibetrages sollte dann und wann ebenfalls erfolgen und schlussendlich gibt es auch Steuern die kein „Muss“ sind, wie zum Beispiel die Kirchensteuern. Ob man diese nach Verhandlung mit der Kirche reduzieren kann oder durch einen Kirchenaustritt gar eliminieren kann, ist natürlich eine Entscheidung, die jeder für sich mit seinem persönlichen Bekenntnis entscheiden muss.

- Du wanderst aus, weil Du nicht mehr die Hälfte Deines Jahres für das Finanzamt arbeiten willst! Das ist grundsätzlich überlegenswert, erfordert aber viel Überlegungen und ein gut durchdachtes Konzept, weil es natürlich ein tiefer Einschnitt in Dein Leben ist. Zudem ist es natürlich stark davon abhängig, in welcher Lebensphase und in welcher familiären Situation Du Dich befindest. Das Land, in das Du auswandern willst weil Du dort weniger Steuern zahlen musst, hat vielleicht auch nicht die Lebensqualität, die Du gewohnt bist. Vielleicht willst Du ja auch in die benachbarte Schweiz auswandern, vergiss dabei allerdings nicht die hohen Lebenskosten. Und ob Du Dich bei den Eidgenossen auch niederlassen darfst, hängt sicherlich auch davon ab, ob Du die nötige Qualifikation am Arbeitsmarkt aufweist. Aber ja, es gibt viele Länder auf der Welt mit niedrigeren Steuern und auch Lebenskosten, grundsätzlich ist die Variante Auswandern daher eine Option. Ich werde in einem späteren Blog auf dieses Thema kommen, um die Möglichkeiten zu beleuchten.

- Du hoffst, dass die Politik rasche Reformen betreibt und wartest auf die entsprechenden Steuerentlastungen! Ich will Dir den Glauben nicht nehmen, aber es ist sehr wahrscheinlich, dass Du Dich dabei auf eine längere Wartezeit einstellten musst. Möglicherweise bedarf es sogar noch mehrere Regierungsperioden bis ein Paradigmenwechsel von der staatlichen Alimentierung mit der Gießkanne zur ansatzweisen leistungsfördernden Wirtschaftspolitik erfolgt. Wenn Du mit dem verbleibenden Nettoeinkommen Deinen Lebensunterhalt einigermaßen vernünftig bestreiten kannst, dann ist das Warten auf eine Reformpolitik eine mögliche Option für Dich. Dir sollte aber auch bewusst sein, dass Du dafür sehr, sehr geduldig sein musst.

- Du kannst zwar die Steuerpolitik nicht ändern, aber Du kannst die legalen Möglichkeiten nutzen, um Deine Steuerlast merkbar zu reduzieren! Das ist vielleicht eine etwas langweilige und spröde Möglichkeit, Dein Nettoeinkommen zu erhöhen, aber sie ist wirkungsvoll und es gibt dazu mehrere Möglichkeiten, die eventuell auch für Dich zum gewünschten Erfolg führen. Ich werde Dir in meinen Blogs dazu entsprechende Tipps und Beispiele geben. Wie Du zum Beispiel mit Immobilien Steuern sparen kannst findest du bereits in diesem Artikel!

Es ist auch durchaus möglich, dass Dich das Thema Steuern gar nicht besonders berührt. Du arbeitest vielleicht in einem geschützten Bereich und bist staatlich alimentiert. Vielleicht lebst Du auch bei Deinen wohlhabenden Eltern und brauchst Dich um nichts kümmern und was deren Steuerberater macht, entzieht sich Deinem Interessen. Für die Mehrzahl an Menschen in sind Steuern jedoch eine der größten laufenden Ausgabenpositionen – wenn nicht die größte!

Dass das Thema nicht nur in unseren Breitengraden brisant ist, beweist ein Blick auf die USA. Dort hat Donald Trump als Präsident im Jahr 2017 die Unternehmenssteuer von 35 % deutlich auf 21 % reduziert, das ist natürlich ein starkes Bekenntnis zur US-Wirtschaft. Sollte er in den kommenden Tagen bei der über die Bühne gehenden US-Präsidentschaftswahl gewinnen, bleibt es auch dabei. Im Falle eines Wahlerfolges der demokratischen Kandidatin Kamala Harris würde es wohl zu punktuellen Steuererhöhungen kommen. Einig sind sich die Kontrahenten nur bei protektionistischen Zöllen auf US-Importe, das betrifft nicht nur den großen Exporteur China sondern leider auch die europäischen Exporteure.